El pasado mes de julio la OCDE publicaba los resultados de su última revisión de las normativas domesticas bajo el prisma de la Acción 5 de BEPS (combatir las prácticas fiscales perniciosas, teniendo en cuenta la transparencia y la sustancia), incluyendo nuevas decisiones sobre 12 regímenes fiscales, habiendo estado bajo revisión un total de 319 hasta la fecha.

En un esfuerzo por reajustar la tributación de los beneficios a las actividades sustanciales que los generan, y por mejorar la transparencia, la OCDE comenzó a trabajar en el tratamiento de las prácticas fiscales perjudiciales a finales de la década de 1990.

Acción 5 de BEPS: Combatir las practicas fiscales perniciosas

El famoso Plan BEPS de la OCDE se centra en la lucha coordinada entre los diferentes países contra el fraude y la planificación fiscal agresiva de las multinacionales. El objetivo es que las mismas se vean sometidas a imposición en el lugar donde efectivamente se desarrolla su actividad y se genera valor, impidiendo prácticas agresivas que puedan permitir que los beneficios sean artificialmente deslocalizados a territorios con una menor tributación.

La Acción 5 del Plan BEPS (combatir las prácticas fiscales perniciosas, teniendo en cuenta la transparencia y la sustancia) centra su ámbito de análisis en dos áreas fundamentales:

- Los regímenes fiscales preferenciales que otorgan condiciones fiscales más beneficiosas para contribuyentes que desarrollen determinadas actividades, y que por lo tanto suponen un incentivo de deslocalización de las actividades empresariales;

- Los acuerdos con las administraciones tributarias (tax rulings), y los efectos fiscales negativos que los mismos pueden generar a nivel global.

Esto significa que los regímenes fiscales preferenciales y tax rulings otorgados por las jurisdicciones miembros del Marco Inclusivo han sido, están siendo o serán revisados sobre la base de los criterios de la Acción 5, a la luz de los nuevos estándares sobre sustancia y transparencia.

La OCDE y su Foro sobre Practicas Fiscales Perniciosas

La OCDE ha creado el FHTP (Forum on Harmful Tax Practices, o Foro sobre Practicas Fiscales Perniciosas) con el mandato de supervisar y revisar las prácticas fiscales de las jurisdicciones, centrándose en las características de los regímenes fiscales preferenciales con el fin de determinar los que podrían resultar perniciosos o perjudiciales, comprendiendo tres áreas clave:

1. Identificación de características de los regímenes bajo revisión que pudieran facilitar la erosión de la base imponible y el desplazamiento de beneficios y, por lo tanto, tengan el potencial de afectar injustamente a la base imponible de otras jurisdicciones;

2. La revisión y supervisión del marco de transparencia de la Acción 5 mediante el intercambio espontáneo obligatorio entre jurisdicciones;

3. Revisión de los requisitos de actividades sustanciales en jurisdicciones fiscales nula o nominal tributación.

Conclusiones actualizadas sobre los regímenes fiscales preferenciales

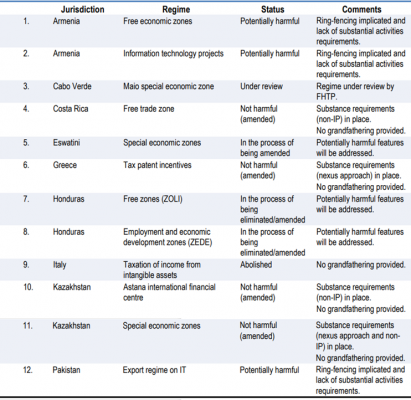

El pasado mes de julio la OCDE publicaba su última revisión sobre regímenes fiscales preferenciales, incluyendo conclusiones para 12 de ellos:

Los resultados indican que de forma general las jurisdicciones continúan ajustándose con éxito a los estándares mínimos de la OCDE de forma progresiva, modificando o eliminando aquellos regímenes preferenciales considerados como potencialmente perniciosos.

Cabe señalar que estas conclusiones afectan a cada régimen fiscal determinado de forma aislada (normalmente habilitado para unas actividades y/o zonas concretas), no afectando al sistema tributario de una jurisdicción en su conjunto.

En el caso de España, la presión de la OCDE fue uno de los principales motivos que derivo en la modificación del régimen de Patent Box en 2015.

En esta ocasión, tres regímenes fiscales han sido considerados como potencialmente perniciosos: Free Economic Zones (Armenia), Information Technology Projects (Armenia), y Export Regime on IT (Pakistán).

En cuanto a los regímenes de Free Trade Zone (Costa Rica), Tax Patent Incentives (Grecia), Astana International Financial Centre (Kazajistán), y Special Economic Zones (Kazajistán) han sido exonerados de la lista de perniciosos, gracias a las modificaciones efectuadas por cada jurisdicción, fortaleciendo los requisitos de sustancia para la aplicación de los mismos.

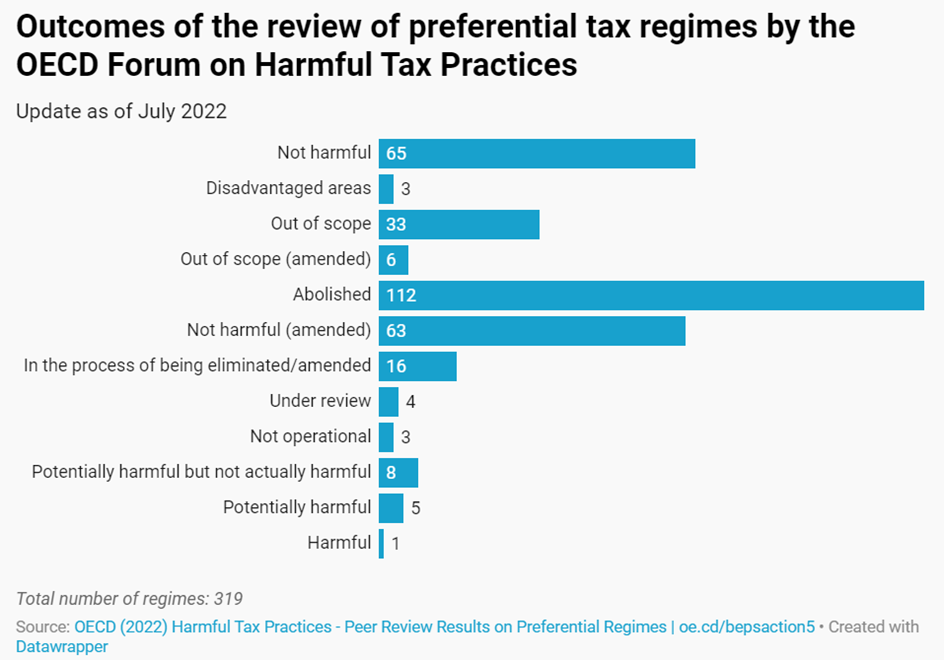

Hasta la fecha el FHTP ha revisado un total de 319 regímenes fiscales, entre los que cabe destacar:

- 1 régimen fiscal calificado como pernicioso;

- 13 regímenes calificados como potencialmente perniciosos, de los que 8 no resultarían perjudiciales como tal en base a sus características actuales;

- 112 regímenes han sido suprimidos;

- 16 regímenes se encuentran en proceso de eliminación o modificación;

- 128 regímenes han sido considerados como no perniciosos.

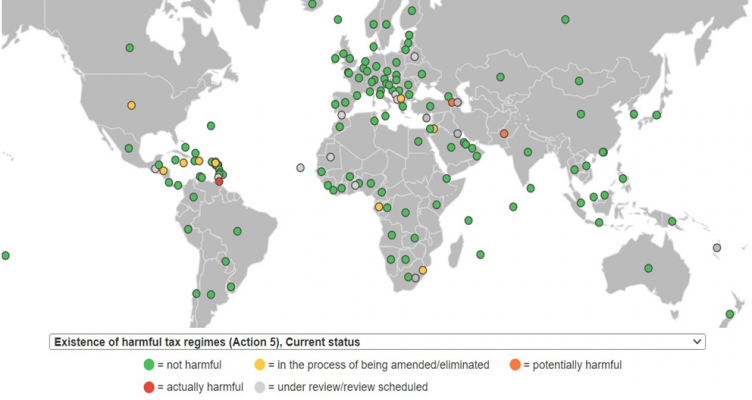

La OCDE ha publicado una herramienta que permite consultar el estado actual de los países con regímenes fiscales bajo monitorización:

Mediante el uso de la misma, es posible consultar si un país o régimen fiscal se encuentra alineado con los estándares mínimos de la OCDE, en concreto con la Acción 5 de BEPS, lo que puede resultar de gran utilidad a la hora de realizar transacciones internacionales con jurisdicciones cuyos sistemas fiscales puedan resultar más desconocidos.

Gracias a esta actividad de seguimiento de la OCDE se ha logrado mitigar en buena medida la erosión de bases imponibles mediante el uso de regímenes fiscales preferenciales, presionando a las distintas jurisdicciones para la modificación o supresión de aquellos calificados como perniciosos, así como a que los de nueva creación se encuentren alineados con sus estándares mínimos.

La opinión expresada en este post es exclusiva de su autor, y en modo alguno puede imputarse o atribuirse a ninguna persona o entidad de su entorno profesional.