El anuncio repentino del Banco Central Europeo de que endurece el acceso a liquidez a la banca puede forzar fusiones que hasta ahora se resistían.

Thomson Reuters ha hechos públicos sus informes de la actividad económica mundial referentes al período entre enero y septiembre de este año. Se constata que los números de los negocios de altos vuelos se animan y hasta se estabilizan: las empresas buscan dinero y las entidades lo conceden. Parece que en algún momento, esperemos cercano, esas grandes cifras pueden descender a la calle y revitalizar la actividad más menuda y que afecta al común de la gente.

Sin crédito y sin cierto endeudamiento la economía se para, y si algo constata el capitulo a ello dedicado del informe de Thomson Reuters es que mercado de deuda se anima.

El mercado mundial de deuda ascendió el segundo trimestre del año hasta 1,3 billones de dólares, lo que supone un aumento del 22 por ciento respecto al segundo trimestre, período en que el mercado supuso un billón de dólares.

Respecto a 2009, la actividad ha caído un 14 por ciento a pesar del 15 por ciento de aumento global de la oferta de deuda (11.578 frente a 10.151).

El volumen global de deuda corporativa de alta rentabilidad alcanzó 793.000 millones dólares durante el tercer trimestre de 2010, el mayor volumen de emisión trimestral desde 1980. Las emisiones aumentaron un 49% desde el segundo trimestre, con ingresos de 53.200 millones dólares.

Hasta ahora, la emisión de alto rendimiento ha alcanzado los niveles más altos de la historia, con 209 millones de dólares en lo que llevamos de 2010, frente a los 111 en el mismo período en 2009. Bank of America Merrill-Lynch y JP Morgan controlaron el 25% de la suscripción de deuda de alto rendimiento, lo que generó 3.700 millones de dólares en honorarios – un 70% más que los primeros nueve meses de 2009 -.

Por regiones, el aumento de actividad en los mercados de deuda también ha sido generalizado, con la región Asia-Pacífico a la cabeza. Esta zona experimentó un aumento del 37 por ciento, seguida de América, Europa y Japón, con subidas del 21%, 15% y 9%, respectivamente.

Las titulizaciones respaldadas por activos e hipotecas llegaron en el segundo trimestre de 2010 a 132 millones y 400,7 millones dólares, respectivamente. Las titulizaciones respaldadas con hipotecas han aumentado un 66 por ciento desde el mismo período de 2009 y las respaldadas por activos han disminuido un 3 por ciento -respecto al mismo período de referencia-.

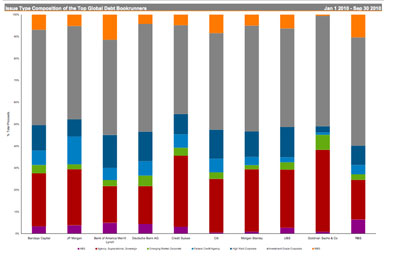

Alentado por la fortaleza de la deuda y los bonos, Barclays Capital ha ocupado el primer lugar en actividad bancaria de este sector durante los tres primeros trimestres de 2010. Ha movido más de trescientos cinco mil millones de dólares, e ingresado 801 millones de dólares. Aunque ha bajado medio punto percentual su cuota de mercado (copando en estos nueve meses 7,8 % del mercado de deuda), ha ascendido desde el segundo puesto que ocupaba en 2009.

JP Morgan ocupa el segundo lugar por operaciones (con 301.400 millones dólares). Sin embargo, sus ingresos se estiman en 1150 millones de dólares. Desciende desde el primer puesto que ocupaba en 2009, bajando también la cuota de mercado un 1,7 por ciento, hasta un 7,7 %.

En tercer lugar por actividad se sitúa Bank of America-Merrill Lynch, puesto en el que ya estaba en 2009. Sin embargo, ha aumentado la cuota de actividad un 0,2 por ciento.

Si hablamos de número de operaciones, los tres bancos en el top a nivel global han tenido un comportamiento diverso: Barclays Capital ha hecho 7 operaciones menos que en 2009, JP Morgan 113 menos; y Bank of America Merrill Lynch, 30 operaciones más.

En este sentido, destaca Deutsche Bank AG, el cual aún estando en cuarto lugar de la tabla por volumen de negocio, ha hecho en este período de tiempo que se analiza 262 operaciones más que en 2009.

Bancos coordinadores y colocadores de deuda, y composición de la misma. Fuente: 3Q10 Thomson Reuters Debt Capital Markets Review

Tras los dos mayores volúmenes de actividad en Estados Unidos de los valores de alta rentabilidad (el primer y el tercer trimestre de 2010) desde que hay registros, el volumen de inversión en valores de riesgo moderado disminuyó un 1% en comparación con el mismo período de 2009.

Sin embargo, esta cantidad aumentó un 110,6% en comparación con el segundo trimestre de 2010, período que queda clasificado como el de mayor volumen trimestral de los valores de riesgo moderado desde el segundo trimestre de 2008.

Unión Europea

En Europa, el buen comportamiento de la Deuda Pública durante el primer semestre de 2010 se confirmó a través de ofertas destacadas en el tercer trimestre, incluyendo los 6.000 millones de Libras a 30 años ofertadas por el Gobierno Británico y los 6.000 a diez años ofertados por España. En estas ofertas, Barclays Capital fue el principal suscriptor, con una cuota de mercado del 9,9%.

Los primeros días de octubre el Banco Central Europeo ha anunciado que quiere retirar del mercado hasta 63.500 millones de euros. Para lograrlo trata de ofrecer a la banca comercial de la zona del euro hasta un 1% por la liquidez.

Se trata, en suma, de restar fuerza a los bancos frente a los Gobiernos, tratando de evitar situaciones como el rescate a Grecia, provocado en última instancia por bancos franceses, alemanes y en alguna medida ingleses que tenían comercializada la deuda helena.

El segundo fin de semana de octubre, el Banco Central Europeo ha hecho saber que endurece las condiciones para que la banca pueda acceder a préstamos que concede: la institución ha decidido centrar la política monetaria de la Zona Euro con unos criterios más estrictos. De este modo quiere separarse de una política en la que se instaló para evitar caídas como la de Lehman Brothers.

Entre otras medidas, la institución europea abre la posibilidad de actuar contra entidades que, por sus problemas de liquidez, se hayan convertido en dependientes del BCE. Además, disminuye la serie de activos que se pueden alegar a modo de garantías para acceder a las subastas de liquidez que celebra el Banco Central Europeo.

El mercado de Fusiones y Adquisiciones se anima

El tercer trimestre de 2010 ha sido el más fuerte en Fusiones y Adquisiciones desde 2008. El valor del conjunto ha alcanzado 1,75 billones de dólares en los nueve primeros meses de este año, lo que supone un aumento del 21 por ciento desde el año pasado. Por número de operaciones, la subida ha sido del 3,8 por ciento desde 2009.

Las Fusiones y Adquisiciones de empresas ubicadas en los mercados emergentes ascendieron a 480.700 mil millones dólares durante los primeros nueve meses de 2010, lo que supone un aumento del 62,9% respecto a los nueve primeros meses de 2009.

A lo largo de los tres trimestres de 2010, los mercados emergentes vivieron el 27,4% de las fusiones en todo el mundo, frente al 21% durante del mismo periodo de 2009.

El sector energético fue el más activo en Fusiones y Adquisiciones durante los primeros nueve meses de 2010, con un 20,5% de cuota en operaciones anunciadas, mientras que el sector financiero y de materias primas representaron el 15,5% y 12,8% de la actividad, respectivamente. Financias, sector salud e industria han experimentado descensos porcentuales de dos dígitos desde los nueve primeros meses de 2009.

La actividad de Fusiones y Adquisiciones respaldada por capital privado totalizó 149.700 millones dólares hasta septiembre de este año, el más activo desde 2008. La cuota de Fusiones y Adquisiciones respaldada así ha aumentado un 116,2% en comparación con los nueve primeros meses de 2009.

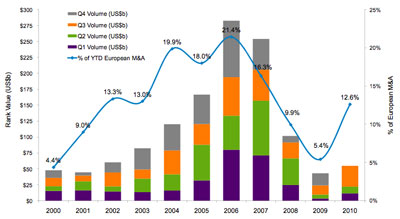

Fusiones y Adquisiciones en Europa

En Europa, Oriente Medio y África las fusiones y adquisiciones anunciadas durante los primeros nueve meses del año ascendieron a 797.300 mil millones dólares, lo que representa un incremento del 23,8% en comparación con el mismo período del año pasado. La actividad durante el tercer trimestre alcanzó un volumen de 343.100 millones dólares, el mayor volumen trimestral en dos años, con un aumento del 31,4% respecto al segundo trimestre.

Actividad de Fusiones y Adquisiciones en Europa. Fuente: 3Q10 Thomson Reuters MA Financial Advisory Review

Hay tres operaciones pendientes que alcanzarán un valor aproximado de 87.500 millones de dólares, la cuarta parte de la actividad en la zona y el 11 por ciento en lo que llevamos de año: son las adquisiciones de Potash Corp, GDF Suez Energy Internacional y Genzyme Corp.

En el sector energético europeo, los tres bancos que más han respaldado las operaciones han sido JP Morgan (con un 39,3 % de mercado), Goldman Sachs & Co (con un 32,3 % de mercado) y Rothschild (con un 26,4 de mercado).

En el sector financiero están Deutsche Bank AG (con un 32,4 por ciento de cuota de mercado), Morgan Stanley (21,9 %) y Lazard (19,7).

En materias primas, JP Morgan (56,2 %), Goldman Sachs & Co (55,2 %) y BNP Paribas SA (52,5 %).

El dinero se sigue prestando

Los préstamos sindicados en los primeros nueve meses de 2010 ascendieron a 1,8 billones de dólares a nivel mundial. Ello representa un incremento del 35% con respecto al mismo periodo del año pasado, mientras que el número de operaciones aumentó un 18%.

La recaudación de fondos hasta la fecha está ya al mismo nivel que en todo el 2009. Sin embargo, la actividad crediticia se desaceleró en el tercer trimestre ya que el volumen se redujo en un 15% en comparación con el trimestre anterior.

América del Norte aportó el 43,7% del volumen global de préstamos en lo que llevamos de año. La región ha aumentado la actividad en un 66,7% con respecto al mismo periodo del año pasado, mientras que América Central y América del Sur descendió un 85,6% y 30% respectivamente.

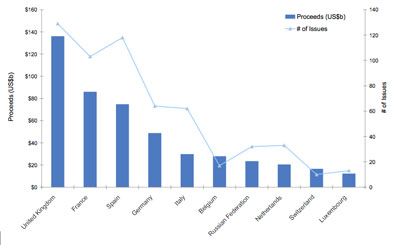

Europa y Asia-Pacífico aportaron el 29,4% y el 13% del volumen global de crédito, con un aumento del 15,2% y 51,1%, respectivamente. La recaudación de fondos en Japón se redujo un 1,5% (198.500 millones dólares, una cuota de mercado del 11%).

El total de los préstamos en Europa, Oriente Medio y África alcanzó 19.600 millones de dólares, lo que ha supuesto un aumento del 175 por ciento respecto al año anterior. De todas maneras, este aumento está aún por debajo de aquellos 74.000 millones prestados que se dieron en los nueve primeros meses de 2008.

Préstamos sindicados en Europa. Fuente: 3Q10 Thomson Reuters Syndicated Loans Review

La mayor transacción del año hasta la fecha en que hubo préstamo sindicado fue en agosto, para preparar la financiación de la adquisición de la canadiense Potash Corp, la mayor productora de fertilizantes del mundo, por parte de la multinacional australiana BHP Billiton. La operación no es seguro que salga, dados los informes que acerca de esta posibilidad está emitiendo la Conferencia Empresarial de Canadá.

Las tres operaciones protagonistas del trimestre fueron la puesta a disposición de 45.000 millones de dólares a BHP Billiton para la adquisición de Potash Corp, 10.400 millones dólares a Telefónica para la adquisición de Vivo y 8.800 a Sanofi-Aventis para refinanciar su deuda. Estas tres operaciones representaron el 28% del volumen del trimestre.

El banco más activo en Europa fue BNP Paribas SA, con una cuota de mercado del 8,1 por ciento, repitiendo ranking del año pasado. Le sigue Credit Agricole CIB, que sube desde el tercer puesto en 2009, con un 7,8 por ciento de cuota de mercado. A continuación queda Société Générale, con un 6,9 de cuota.

¿Quiere ver el informe completo del mercado de Deuda?

¿Quiere ver el informe completo del mercado de Fusiones y Adquisiciones?

¿Quiere ver el informe completo del mercado de Préstamos Sindicados?