Mucho se ha hablado estos días sobre la residencia fiscal y el traslado de ésta derivado de alguna operación de reestructuración, y, en particular de fusiones inversas transfronterizas que incluyen un traslado de las matrices y sedes de dirección efectiva.

Pues, dejando al margen mi opinión personal sobre la operación, puesto que, de hecho, desconozco los detalles suficientes como para poder emitir un juicio profesional adecuado (bien sabéis que en derecho -y en especial en derecho tributario- los detalles y la información que se dispone de ellos pueden hacer que una operación sea calificada de una u otra manera totalmente contraria), por lo que nos moveremos en un plano totalmente hipotético.

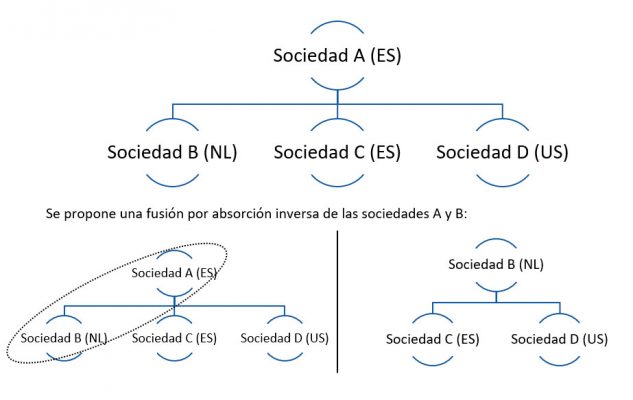

En algún momento de nuestra trayectoria estudiantil o profesional nos hemos enfrentado a un caso práctico en el que la Sociedad A, matriz española de un grupo internacional, tiene el 100% de participación de la Sociedad B, residente fiscal en Países Bajos, así como de las Sociedades C y D, residentes en España y Estados Unidos respectivamente:

¿Qué efectos tiene por tanto esa fusión? La primera y más evidente es que la matriz del grupo pasa a estar en Países Bajos y por tanto pasa a ser un grupo no español. Más allá de eso, como se puede observar, parece que el negocio en España va a seguir funcionando bien a través de la Sociedad C, que seguirá tributando en España, bien mediante un establecimiento permanente o EP de la Sociedad B en España. Es decir, que quede claro que mientras se realicen operaciones en España que se incluyan dentro de los ámbitos de aplicación de las normativas de IVA[i] y Sociedades, se seguirán pagando impuestos en España.

Además, con la normativa sobre seguridad social e IRPF[ii] actual, todos aquellos empleados que sobren de la Sociedad B pero desarrollen su trabajo efectivamente en España, también tributarán en dicho territorio.

Entonces, ¿cuál es la gran diferencia que se obtiene con esta operación? En una palabra: dividendos. La normativa del Impuesto sobre Sociedades español actual establece una limitación en la exención sobre los ingresos por dividendos recibidos al 95%, mientras que en Países Bajos la exención es del 100%.

¿Es posible que haya sido ésta la razón principal por la cual se propone esa operación transfronteriza? Permítanme que lo dude…ese tipo de operaciones, sobre todo cuando se trata de grupos y entidades cotizadas, con tantísima gente a la que dar explicaciones, suelen ser más complejas de lo que pueda parecer.

Como añadido, cabe mencionar que el grupo pretende cambiar su modelo financiación. Qué oportuno este tema puesto que en la última semana los mercados están alborotados con la caída de dos bancos diferentes, uno estadounidense y uno del continente europeo. Esto podría dar para varios libros y películas, como en su día ocurrió con la caída de Lehman Brothers y el estallido de la peor crisis financiera de los últimos tiempos, por lo que sólo recordaré entonces la importancia de la calificación crediticia, el riesgo de crédito y la facilidad para acceder a préstamos. Si bien es cierto que la calificación crediticia de Países Bajos es muy superior a la española, también lo es que los trámites para acceder a créditos son mucho más complicados y estrictos en España. Esto no tiene por qué ser esencialmente malo, de hecho, se supone que todo el control regulatorio que España y Europa tienen sobre sus bancos garantiza (o al menos minimiza) las posibilidades de que ocurra lo mismo que ha pasado en Estados Unidos.

Entonces, ¿qué es mejor? Sinceramente, no lo sé, pero sí que me atrevo a dar una respuesta muy de jurista: “depende”. Respecto a la calificación crediticia, es un cálculo complejo sobre el que podríamos hablar páginas y páginas, pero respecto al acceso al crédito, todo es cuestión de equilibrio…lo ideal sería conseguir que gracias al avance de las tecnologías, los procesos se simplifiquen sin sacrificar los controles.

Como he dicho, en los últimos días he escuchado a mucha gente opinar de este asunto sin tener información (ni formación), simplemente guiado por aquello que ha trascendido a medios de comunicación y redes sociales, así que espero haber dado alguna pincelada técnica que pueda ayudar a que las próximas reuniones familiares o de amigos sean más entretenidas.

[i] Impuesto sobre el Valor Añadido

[ii] Impuesto sobre la Renta de las Personas Físicas