Tiene que ser difícil dirigir la política fiscal del Reino Unido ahora mismo. Encaje de bolillos se llama. Por un lado, todavía sigues en la U.E. cumpliendo sus políticas fiscales y Directivas, pero te queda poco tiempo en ella. Por otro lado, tienes que subir impuestos para mantener las "reservas llenas" post Brexit. En cambio, tienes que bajarlos para atraer nuevos inversores y mantener los que ya tienes. Y no queda todo ahí.

Para rematar la jugada, te eriges en campeón de la lucha contra la evasión fiscal con la implementación del Action 2 de BEPS (Hybrid Mismatches) en el Finance Act 2016 apuntando directamente a dar a tu principal inversor, los Estados Unidos de Trump. Recordemos también que UK es el único país de Europa (y casi del mundo) que ha implementado el Diverted Profit Tax.

Primero,

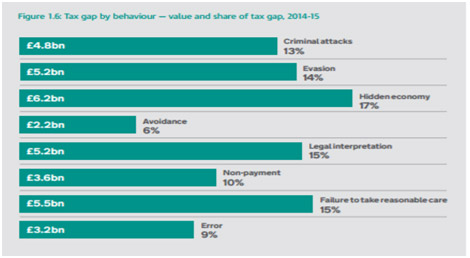

para entender el disparo ¿cuánto es el importe dejado de ingresar en UK? Para

datos publicados por el HMRC para ejercicio 2014/2015 este importe es de 34.000

millones de libras, sin contar el impacto del IVA. Este estudio apunta a que la cifra total para el ejercicio 2014 podría

llegar hasta 119.000 millones.

A

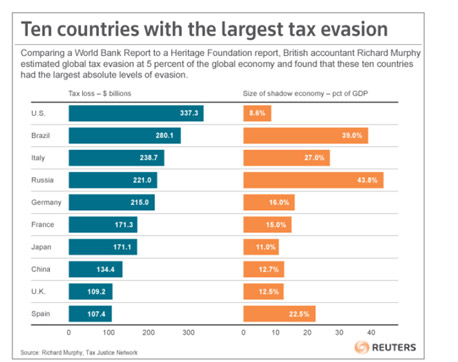

modo de curiosidad, si España se compara con UK, España tiene un tercio del PIB de UK, pero

casi el mismo importe defraudado lo que representa el doble de defraudación en

términos porcentuales respecto al PIB. Sorprendentemente, el fraude fiscal en

EEUU el relativamente bajo respecto de su PIB.

Entonces, ¿de dónde va a obtener UK esos ingresos? No de los impuestos principales, que recordemos se ha comprometido a bajarlos para un escenario post Brexit. Su intención es obtenerlos de la lucha contra el fraude. Y parece ser que ha decidido que el mayor fraude en territorio británico procede de EEUU. ¿Cómo lo va a hacer?

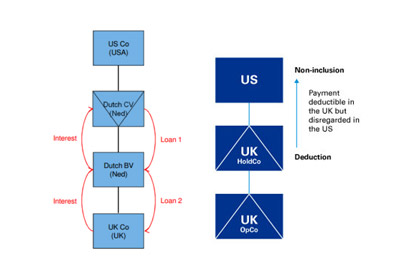

El

Finance Act 2016, de aplicación desde

el 1 de enero de 2017, establece una restricción a la deducibilidad de gastos/pagos

(directos en indirectos) cuando exista un instrumento o una entidad híbrida en

la estructura del grupo en la intervenga una entidad UK. Como ya mencionamos en

este blog, el mayor foco de entidades hibridas y, por tanto,

de elusión

fiscal, es el check-the-box (CTB) americano.

Así, hasta la fecha, un gasto/pago realizado por parte de una entidad de Reino a una US CTB suponía la deducción de ese gasto en UK, pero no una inclusión en la base imponible en US (deduction/non-inclusion mismatch). A partir de ahora, estos pagos (en los gráficos arriba) no serán deducibles en UK si US no los incluye en su base imponible.

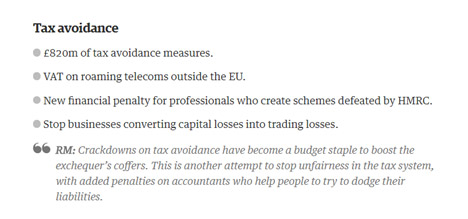

Y mientras, el 8 de marzo se publicó el 2017 Budget cuya principal línea es la lucha contra el fraude. En línea con el Finance Act 2016. Incluso se incrementan las sanciones a los asesores fiscales que ayuden a sus clientes a evadir impuestos.

Y es de suponer que Trump y May comentaron esta legislación en su reunión de Febrero. No parece que Trump esté cabreado (como se cabreó Obama con el proceso de ayuda de estado contra Apple) cuando hay exponencialmente más ingresos fiscales en juego.

Y eso quiere decir que algo se cuece en Washington: se ha anunciado una propuesta de reforma fiscal revolucionaria en EEUU sobre la base del principio "destination cash base" que va a dar mucho que hablar.

Después de todo, ser mejores amigos tenía que servir para algo. Nadie ha conseguido cambiar el modelo fiscal de EEUU. ¿Hasta ahora? ¿Lo conseguirá el Reino Unido?

Disclaimer: La opinión expresada en este artículo es exclusiva de su autor y no imputable a Perkinelmer ni a ninguno de sus empleados.

Head of Tax Ops en Sandoz

Linkedin