En este post analizaremos las principales características del contrato de permuta crediticia, más comúnmente conocida como CDS (Credit Default Swap).

En la reciente crisis de los mercados financieros, la evolución de los CDS de las empresas y de los países ha sido continuamente mencionada en los titulares de la prensa, transformándose en un "termómetro" de las expectativas del mercado. En consecuencia se ha convertido en el derivado de crédito más conocido.

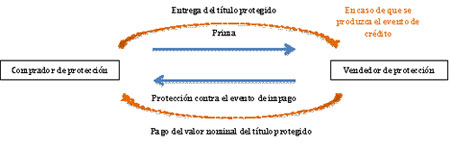

Comencemos por definirlo; el CDS es un instrumento o producto financiero creado para asegurar el riesgo de crédito (por posible quiebra o default) de una deuda (normalmente un bono o un préstamo) emitida tanto por instituciones privadas como públicas. Dicha institución es conocida con el nombre de entidad de referencia y a la quiebra o impago de la misma se lo denomina evento de crédito. Los CDS son productos negociados Over the Counter (OTC), es decir, no son objeto de negociación en un mercado oficial organizado, son contratos hechos a la medida de las dos partes contratantes. El comprador del CDS obtiene el derecho de vender la deuda emitida por la entidad de referencia por su valor nominal en caso de que suceda el evento de crédito, mientras que el vendedor se ve obligado a comprar dicha deuda. El valor nominal de la deuda en cuestión es conocido como el nocional o principal del CDS.

El comprador del CDS va a realizar pagos periódicos (prima) al vendedor hasta el vencimiento del CDS o hasta que el evento del crédito se produzca. Este pago periódico (en términos anuales) como porcentaje del nominal del CDS es conocido con el nombre de spread. La cancelación en el caso de quiebra puede ser mediante liquidación física de los títulos de deuda subyacentes o mediante liquidación por diferencias con un pago en efectivo del vendedor.

Figura 1. Estructura de un CDS

Un ejemplo va a ayudar a ilustrar como funciona un típico CDS. Supongamos que dos partes entran en un CDS con vencimiento a cinco años el 1ero de marzo de 2011. Asumamos que el principal del contrato es de 100 millones de euros y que el comprador acuerda pagar anualmente 90 puntos básicos por la protección ante la quiebra o imposibilidad de pago de una entidad de referencia que emitió ciertos bonos. En caso de que esto no ocurra, el comprador debe pagar 900.000 euros cada 1ero de marzo de 2012, 2013, 2014, 2015 y 2016 sin recibir ninguna contrapartida. De lo contrario, es decir, en caso de que el evento de crédito se produzca, es muy probable que se registre un pago significativo del vendedor al comprador. Supongamos que esto ocurre el 1ero de junio de 2014 (una vez transcurridos tres meses del cuarto año). Si el contrato especifica una cancelación mediante liquidación física de los títulos, el comprador tiene el derecho de vender los bonos emitidos por la entidad de referencia al valor nominal, es decir, recibir 100 millones de euros por los bonos de un valor nominal de 100 millones de euros. Si el contrato especifica que la cancelación se realice mediante una liquidación por diferencias, un agente de cálculo independiente deberá hacer una encuesta en el mercado para determinar el precio medio del bono cheapest to deliver (de los que cumplen las condiciones de entrega establecidas en el contrato, el de más bajo precio). Supongamos en este ejemplo que el bono pasa a valer 35 euros por cada 100 euros de valor nominal. En este caso el pago del vendedor al comprador asciende a 65 millones de euros.

En caso de que se produzca el evento de crédito, el comprador deja de estar obligado a realizar los pagos periódicos. No obstante, como los pagos en general se calculan desde el principio del período, el comprador debe hacer un pago final en la mayoría de los casos. En nuestro ejemplo, el comprador debe hacer un pago final al vendedor por lo devengado hasta la fecha de quiebra (1ero de junio de 2014), es decir, un cuarto del pago anual (aproximadamente 225.000 de euros).

Como comentamos al principio, el CDS es utilizado en muchos casos como indicador de mercado de la probabilidad de quiebra del emisor.

En resumen es un contrato en el que se transmite el riesgo de quiebra a cambio de una prima periódica.

Socio Fundador de Netvalue Forensic